炒股票怎么用杠杆 【市场聚焦】PTA-MEG:攻守易势

炒股票怎么用杠杆

炒股票怎么用杠杆

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:中粮期货研究中心

引言

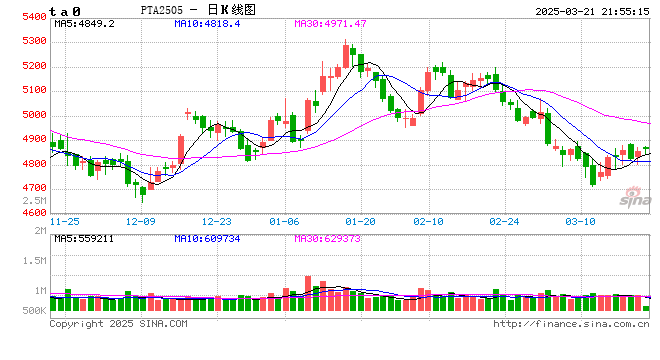

在前期宏观因素引发的集体下跌之后,近期国内化工品的价格走势出现了一定的分化,而在聚酯原料之中,这样的分化表现得尤为明显。一方面,PX价格不断创下上市后新低,也带动下游PTA价格迅速下挫,从7月高点已经下行逾10%;另一边,MEG价格的下行步伐已经逐渐停止,主力01合约重新站上4600元/吨。

在过去两年时间里,PTA一直是国内化工品市场上相对强劲的品种,而MEG则持续“陷于泥潭”。2022-23年,TA-EG价差始终维持在1500-2500之间的高位,做扩这一价差在多数时间都是一个可以赚钱的头寸。不过从去年四季度开始,PTA与MEG逐渐攻守易势,价差也一路单边下行,在近期加速缩窄之后,已经回落至1000以内。

图1 PTA-MEG主力合约价格及价差(元/吨)

01

成本:价值链的重构

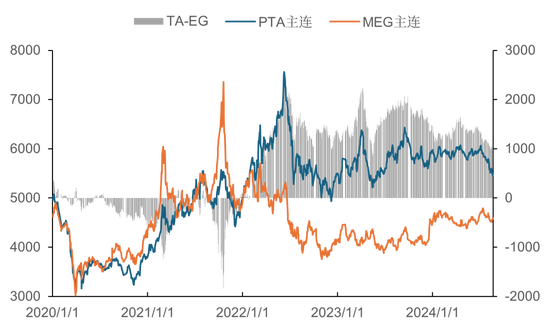

此前两年PTA的强势与MEG的弱势,很大程度上基于两类石化产品——芳烃和烯烃的强弱分野。由于ESG带来的全球炼能下滑和地缘冲突导致的部分成品油退出市场,2022年以来的全球中重组分油品供应出现缺口,进而调油需求开始争夺以甲苯与MX为代表的芳烃原料,其下游的纯苯和PX均进入供需紧张格局。反观烯烃端,地缘冲突并未影响到主流轻质油品的供应,而其他低碳工艺如煤制烯烃、轻烃裂解等产能在2021-22年进入释放期。此消彼长之下,炼油价值链中芳烃与烯烃的走势出现了明显的分岔。

经历了两年调油驱动的供需偏紧格局,2024年的芳烃市场逐渐形成了新的平衡。尽管美国炼厂原料的轻质化仍然迫使相当一部分芳烃流向调油池,但市场显然已经对年复一年的旺季调油故事做好了准备。与此同时,纯苯的强势支撑了芳烃价值链整体的利润,也支撑了国内重整与歧化的高开工,供应端的强势增长打碎了年初市场对芳烃供应缺口的预期。另一方面,疫情后全球消费的扩张逐渐结束,而基建与制造业投资的抬升让烯烃的需求重新抬头,芳烃/烯烃间的价值链正在重新发生转换,而PX-PTA链条,便成为了首当其冲的牺牲品。

图2 PX、纯苯、乙烯裂解价差(美元/吨)

02

供需:产能周期的交错

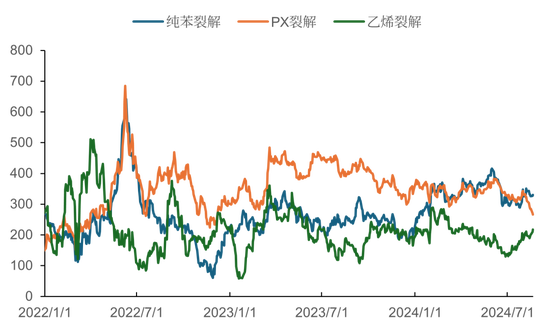

在讨论近几年聚酯原料市场的供需格局时,一个无法回避的话题就是开启于2019年的这一波投产周期,它深刻地改变了聚酯产业链整体的供需格局。无论对于PX-PTA还是对于MEG而言,新产能投放的节奏代表了国内能源利用方式的转变和加工能力的提升,同时也伴随着生产技术的迭代。

从投产成本与规模来看,越靠近上游的品种投产成本越高,单套规模越大;而从技术成熟度而言,MEG特别是煤制装置的技术难度较高,投产确定性偏低。这就造成了MEG的产能投放节奏会整体放缓,叠加前期疫情带来的影响,整体上2019-21年MEG的新产能投放相较PX-PTA链条相对较慢。于是市场看到的情况是,MEG的新产能计划表上总有大批装置排队等待,这在2022年之后对其价格产生了持续的压制。相比之下,PX-PTA的产能投放高峰相对集中,2019和2023出现了两个显著的峰值,而在其间的2021-22年,投产的相对真空期将给基本面带来有效的支撑。

图3 聚酯产业链产能投放节奏(万吨)

在讨论近几年聚酯原料市场的供需格局时,一个无法回避的话题就是开启于2019年的这一波投产周期,它深刻地改变了聚酯产业链整体的供需格局。无论对于PX-PTA还是对于MEG而言,新产能投放的节奏代表了国内能源利用方式的转变和加工能力的提升,同时也伴随着生产技术的迭代。

从投产成本与规模来看,越靠近上游的品种投产成本越高,单套规模越大;而从技术成熟度而言,MEG特别是煤制装置的技术难度较高,投产确定性偏低。这就造成了MEG的产能投放节奏会整体放缓,叠加前期疫情带来的影响,整体上2019-21年MEG的新产能投放相较PX-PTA链条相对较慢。于是市场看到的情况是,MEG的新产能计划表上总有大批装置排队等待,这在2022年之后对其价格产生了持续的压制。相比之下,PX-PTA的产能投放高峰相对集中,2019和2023出现了两个显著的峰值,而在其间的2021-22年,投产的相对真空期将给基本面带来有效的支撑。

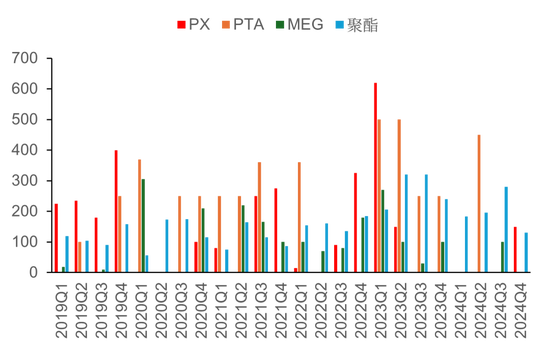

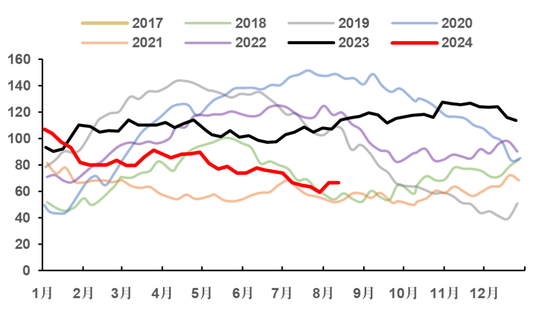

图4 MEG港口库存(万吨)

03

结论

A股久违全线走强,或与两大重磅利好有关:

对于PTA与MEG这两个共享下游需求端的品种而言,它们价格走势的相对强弱实质上代表了其自身行业结构的不同变化。PTA前期的强势,来自于其更高的行业集中度、对市场行情更快的反应速度和更高的议价能力,这在行业景气周期下对价格能够形成相当有效的支撑;但在景气度偏弱的周期下,市场流动性的下降在这样的行业格局中将更容易引发向下的正反馈效应,带来价格的螺旋回落。而对于行业更加分散、对多空因素消化时间更长的MEG而言,当前的市场行情反而更加利于行业的结构性出清,进而在市场的价值重构中实现自身估值的修复。TA与EG的攻守易势,在未来一段时间内仍将继续。

作者简介

陈阵

中粮期货研究院 化工高级研究员

投资咨询资格证号:Z0015281

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 炒股票怎么用杠杆

首页

首页